債券の税金/個別対応編(個人のお客さま)

このぺージでは、利付債以外の債券にかかる税金や、外国税額控除の適用について説明いたします。

1. 外国税額控除(二重課税への対応)

外国債券の利子に対して、国外で源泉徴収された外国所得税がある場合、まず外国で課税され、さらに国内でも課税されることから、国外と国内で二重に課税されることになります。この二重課税を排除するため、外国で課せられた税額を日本の所得税や住民税から控除する規定が設けられています。これが外国税額控除です。

外国税額控除のイメージ

外国税額控除の適用を受ける際の留意点

- 申告分離課税を選択する。

- 確定申告において、「外国税額控除に関する明細書」等を添付する。

- 外国税額控除に関する明細書を作成する際に、「所得税および復興特別所得税の控除限度額」が計算され、その額を限度として、税額控除される。

外国税額控除額の計算のポイント

①所得税の控除限度額を計算します。

②外国所得税の額が所得税の控除限度額に満たない場合

外国税額控除額は、外国所得税の額となります。

③外国所得税の額が所得税の控除限度額を超える場合

外国税額控除額は、所得税の控除限度額と、次のA又はBのいずれか少ない方の金額の合計額となります。

A. 外国所得税の額から所得税の控除限度額を差し引いた残額

B. 次の算式により計算した復興特別所得税の控除限度額

外国税額控除額は3年間繰越が可能

外国で納められた税額が、所得税等の控除限度額を下回る場合のその差額を「控除余裕額」といい、逆に控除限度額を上回る場合のその差額を「控除限度超過額」といいます。控除余裕額または控除限度超過額が生じた場合は、その翌年以降の、確定申告を行うことにより、3年間繰り越すことができます。

2. 「みなし外国税額控除」の適用について

ブラジル国債等、一部の債券は、確定申告により「みなし外国税控除」の適用を受けることができます。

■債券の利子にかかる控除額の上限

みなし外国税額控除とは

みなし外国税額控除とは、ブラジルなどの現地国において実際には納付していない外国税額相当額を納付したものとみなして、日本での外国税額控除の計算上、控除の対象となる外国税額に含めることができる制度です。

みなし外国税額控除の適用には、現地国と日本との間でみなし外国税額控除の規定を有する租税条約が締結されていることが要件とされています。

例えば、ブラジル国債の場合、ブラジル政府は、海外からの投資を促進するため非居住者が保有するブラジル国債の利子に課税していません。さらに、現時点では日本とブラジル間では租税条約が締結されているため、『みなし外国税額控除』の対象となります。日本の居住者がブラジル国債の利払金を受取る場合、実際にはブラジル国債の利子には現地課税はされていませんが、20%の課税がされたものとみなして確定申告を行うことで『みなし外国税額控除』が適用され、税金の還付が受けられます。

■リンク

ブラジル国債(USD建・BRL建)は利払金にかかる税金が戻ってくる可能性が。

制度の概要

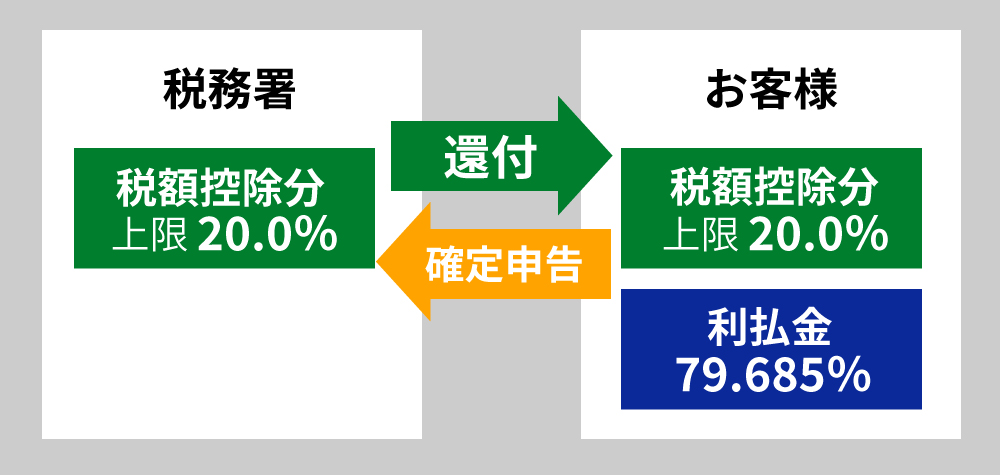

外国債券の利払金には源泉徴収が課され、証券会社からは利払金総額から源泉徴収税額が差し引かれ、残額がお客さまに支払われます。(下図①)

源泉徴収された外国所得税相当額は、お客様にて確定申告を行うことで還付を受けることが可能です。(下図②)

※なお、2037年まで所得税額に対し2.1%の復興特別所得税が課税されますが、本制度では復興特別所得税は税額控除の対象にはなりません。仮に上限である20%(ブラジルの場合)が還付されたとしても、復興特別所得税の導入前と比べて、手取額が0.315%分減少することになります。

※外国税額控除の控除限度額は、他の国内外の所得の状況や申告内容によって異なります。その結果、外国所得税額の一部または全部が控除対象とならず、全額還付を受けられない場合があります。

図1 利払金受取時

図2 確定申告時

3. EB債と税金

EB債(Exchangeable Bond)は「他社株転換可能債」といわれる金融商品で、債券であるにもかかわらず、償還日までの株価変動によっては、満期日に金銭(償還金)が支払われる代わりに、当該債券の発行者とは異なる会社の株式(他社株)が交付される場合もある債券です。

株式で償還を受ける場合(対象銘柄の株価が、評価日に行使価額を下回っている時)には、償還日における対象株式の終値が償還を受けた株式の取得価額とされます。そのため、EB債の取得価額と償還を受けた株式の取得価額の差額は償還損益となり、申告分離課税の対象となります。

◆2024年9月現在における制度・情報をもとに、個人(居住者)の所得についての税制を説明したものです。租税条約の規定や税制変更により、将来、外国税控除が適用できなくなる可能性があります。

税制の内容や税務上の具体的な取扱い、および、確定申告による有利判定等については税務署又は税理士等の専門家にご確認ください。

監修:税理士 宮嵜 侑一郎

2024年11月1日現在

お取引にあたってのご留意事項

- 外貨建て債券のお取引では「外国証券取引口座」の開設が必要となりますが、口座開設費用・管理料は無料です。

- 外貨建て債券を募集・売出等により、または当社との相対取引により購入する場合は、購入対価のみをお支払いいただきます。

- 既発債のうち、利付債のお取引にあたっては、経過利息の受け払いが発生する場合があります。

- 外貨建て債券の売買等にあたり円貨と外貨を交換する際には、外国為替市場の動向を踏まえて当社が決定した為替レートによるものとします。

- 円貨決済型債券の売買、および利金・償還金の決済は、全て円貨でのお取扱いとなります。

- 外貨建て債券を募集・売出等により購入された場合、及び当社との相対取引により購入または売却された場合、原則として約定が成立した後の取消しはお受けできません。

- 外貨建て債券のお取引はクーリングオフの対象にはなりません。

- 当社において販売いたしました外貨建て債券の価格情報等につきましては、当社にお問合せください。

外貨建て債券のリスクについて

金融商品市場における相場その他の指標にかかる変動などにより損失が生ずるおそれがあります。

- 外貨建て債券の市場価格は、基本的に市場の金利水準の変化に対応して変動します。金利が上昇する過程では債券価格は下落し、逆に金利が低下する過程では債券価格は上昇することになります。したがって、償還日より前に換金する場合には市場価格での売却となりますので、売却損が生ずる場合があります。また、市場環境の変化により流動性(換金性)が著しく低くなった場合、売却することができない可能性があります。

- 金利水準は、各国の中央銀行が決定する政策金利、市場金利の水準(例えば、既に発行されている債券の流通利回り)や金融機関の貸出金利等の変化に対応して変動します。

- 外貨建て債券は、為替相場(円貨と外貨の交換比率)が変化することにより、為替相場が円高になる過程では外貨建て債券を円貨換算した価値は下落し、逆に円安になる過程では外貨建て債券を円貨換算した価値は上昇することになります。したがって、売却時あるいは償還時の為替相場の状況によっては為替差損が生ずるおそれがあります。

- 通貨の交換に制限が付されている場合は、元利金を円貨へ交換することや送金ができない場合があります。

債券の発行者または元利金の支払の保証者の業務または財産の状況の変化などによって損失が生ずるおそれがあります。

- 外貨建て債券の発行者や、外貨建て債券の元利金の支払いを保証している者の信用状況に変化が生じた場合、市場価格が変動することによって売却損が生ずる場合があります。

- 外貨建て債券の発行者や、外貨建て債券の元利金の支払いを保証している者の信用状況の悪化等により、元本や利子の支払いの停滞若しくは支払不能の発生又は特約による元本の削減等がなされるリスクがあります。

なお、金融機関が発行する債券は、信用状況が悪化して破綻のおそれがある場合などには、発行者の本拠所在地国の破綻処理制度が適用され、所管の監督官庁の権限で、債権順位に従って元本や利子の削減や株式への転換等が行われる可能性があります。ただし、適用される制度は発行者の本拠所在地国により異なり、また今後変更される可能性があります。 - 外貨建て債券のうち、主要な格付機関により「投機的要素が強い」とされる格付がなされているものについては、当該発行者等の信用状況の悪化等により、元本や利子の支払いが滞ったり、支払不能が生ずるリスクの程度はより高いと言えます。

- 主要な格付会社により「投機的要素が強い」とされる格付(投資不適格格付)がなされている債券(投資不適格格付債券)については、当該発行体または本債券の償還金及び利子の支払いを保証している者の信用状況の悪化等により、償還金や利子の支払いが滞る、 支払不能が生じるリスクの程度が、投資適格格付等のより上位の格付けを付与された債券と比べより高いと言えます。

債券の発行者等または当該通貨等の帰属する国や地域の政治および経済状況の変化、法令・規制の変更などによって損失が生じるおそれがあります。

- 外貨建て債券の発行者、保証会社もしくは当該通貨等の帰属する国や地域、または取引市場の帰属する国や地域の政治・経済・社会情勢の変化および法令・規制等の変更やそれらに関する外部評価の変化、天変地異等により、外貨建て債券の価格が変動することによって損失が生じるおそれや、売買や受渡が制限される、あるいは不能になるおそれがあります。また、通貨不安等により大幅な為替変動が起こり、円貨への交換が制限される、あるいはできなくなるおそれがあります。

お取引をされる際は、必ず契約締結前交付書面等をよくお読みいただき、ご自身の判断でお申し込みください。

無登録格付について

ホームページ上で使用されている格付けについて、信用格付付与者である「ムーディーズ・レーティングス(Moody's)」、「S&Pグローバル・レーティング(S&P)」 、および「フィッチ・レーティングス(Fitch)」 は金融商品取引法第66条の27の登録を受けておりません。無登録格付けに関する留意点につきましては、無登録格付に関する説明書をご覧下さい。

米ドル/円

米ドル/円 ユーロ/円

ユーロ/円 豪ドル/円

豪ドル/円 英ポンド/円

英ポンド/円 NZドル/円

NZドル/円 カナダドル/円

カナダドル/円 ロシア・ルーブル/円

ロシア・ルーブル/円 ブラジル・レアル/円

ブラジル・レアル/円 トルコ・リラ/円

トルコ・リラ/円 インドネシア・ルピア/円

インドネシア・ルピア/円 南アフリカ・ランド/円

南アフリカ・ランド/円 メキシコ・ペソ/円

メキシコ・ペソ/円 インド・ルピー/円

インド・ルピー/円出所:各国中央銀行

※2026/03/03 8時50分時点