�i2026�N2��4���X�V�j

JTG�،��Ŏ戵���̕č����i�����j

���������N���b�N����Ƥ�ڍ�ʂ����������܂��B

���w���P���ͤ2026/2/27���_�ɂ����邲�Q�l�P���ɂȂ�܂�����ۂ̍w���P���͂�����X�܂ł��m�F���������

���w���P���ͤ������s�ɌW���p���̑��̔�p�����܂܂ꂽ����q�l�����Ђ���X������ōw�������ꍇ�̒P���ƂȂ�܂��

| ������ | ���ғ� �i�����j | �c������ | �Q�l�����/�N (�ň��O�����) | �w���P�� |

|---|---|---|---|---|

| ����i�X�g���b�v�X�j | 2054�N5��15�� | 28�N2���� | 4.67% 2026/2/27���_ | 27.18 |

| ����� 4.75% | 2053�N11��15�� | 27�N8���� | 4.49% 2026/2/27���_ | 103.95 |

| ����� 4.125% | 2053�N8��15�� | 27�N6���� | 4.51% 2026/2/27���_ | 93.85 |

| ����� 3.625% | 2053�N5��15�� | 27�N2���� | 4.54% 2026/2/27���_ | 85.77 |

| ����i�X�g���b�v�X�j | 2053�N5��15�� | 27�N2���� | 4.70% 2026/2/27���_ | 28.21 |

�g�����v�哝�͎̂���FRB�c�����Ƃ��āA�E�H�[�V�������w���i2026�N2���j

2026�N2��4�����݁A�č��̒��������̃x���`�}�[�N�ƂȂ��Ă���č�10�N��������4������ێ����Ă���A�ˑR�Ƃ��č���������ۂ��Ă��܂��m�}1�n�B

�č��̒�����s�ɂ�����ĘA�M�������x������iFRB�j�́A1��28���ɊJ�Â��ꂽ�ĘA�M���J�s��ψ���iFOMC�j�ŁA��������������3.50�`3.75���ɐ����u�����Ƃ����肵�܂����B

FOMC��̃p�E�G���c���̉�ł́A�u�o�ϊ����������ȁi�O��12���́u�ɂ₩�ȁv�j�y�[�X�Ŋg�債�Ă���v�A�u���Ɨ��Ɉ��艻�̒���������v�Ƃ̔F����������A�C���t�����́u��⍂�~�܂肵�Ă���v�Ƃ̔��f���ێ�����܂����B�����FOMC�̌��ʂ͎��O�\�z�ʂ�ŁA�s��ւ̉e��������I�ł���A�����ʉ߂ƕ]������Ă��܂��B

�܂��A1��30���ɂ́A���ڂ���Ă���FRB�̎����c���l���ɂ��āA�g�����v�哝�̂��E�H�[�V�������w������ӌ���\�����܂����B��@�ŏ��F�����A5���ɔC�������ƂȂ�p�E�G���c���̌�C�ƂȂ錩�ʂ��ł��B

�E�H�[�V������2006�N��35�Ŏj��ŔN����FRB�����ɏA�C���A2008�N�̃��[�}���V���b�N���ɂ͓����̃o�[�i���L�c�����x���A�E�H�[���X�ł̐l�����������ċ��Z�@�ւ̋~�ςɏd�v�Ȗ������ʂ����܂����B������FRB�ɑ��闦���Ȕᔻ�Œm���A�������������ɑO�����Ƃ݂��Ă��܂��B�������A���Z�����FOMC�̓��[�ɂ���Č��肳��邽�߁A����̕�������傫���ς���ɂ͈ψ��Ԃ̍��ӌ`�����s���ł��B

����ɃE�H�[�V�����́AFRB�c�����Ƃ��Ă͒�����������s�i�����K���E�X�^�����[�j�o�g�̎����Ƃł������AFRB�ł̋Ζ��o���ɉ����ăE�H�[���X��ێ�n�V���N�^���N�u�t�[���@�[�������v�ł̃L�����A�������Ă��܂��B���������o�����g�����v�哝�̖̂]��FRB���̎����Ɍ��т����ǂ����́A�����_�ł͈ˑR�Ƃ��ĕs�������ƌ�����ł��傤�B

�ȏ�܂��āA����̕ċ��Z����̐�s�������ɂ߂�ɂ́A���������A�ٗp��C���t���Ɋւ���o�ώw�W�ɉ����āA�E�H�[�V�����̔������e�ɂ��������Ă����K�v�����肻���ł��B

�m�}1�n�č��̐�������E�č�10�N�����E�č��R�A�C���t����

��

�o���FFRB�FRED��ĘJ���ȘJ�����v�ǂ̃f�[�^���JTG�،��쐬

���N���b�N����Ɖ摜���g�傳��܂��B

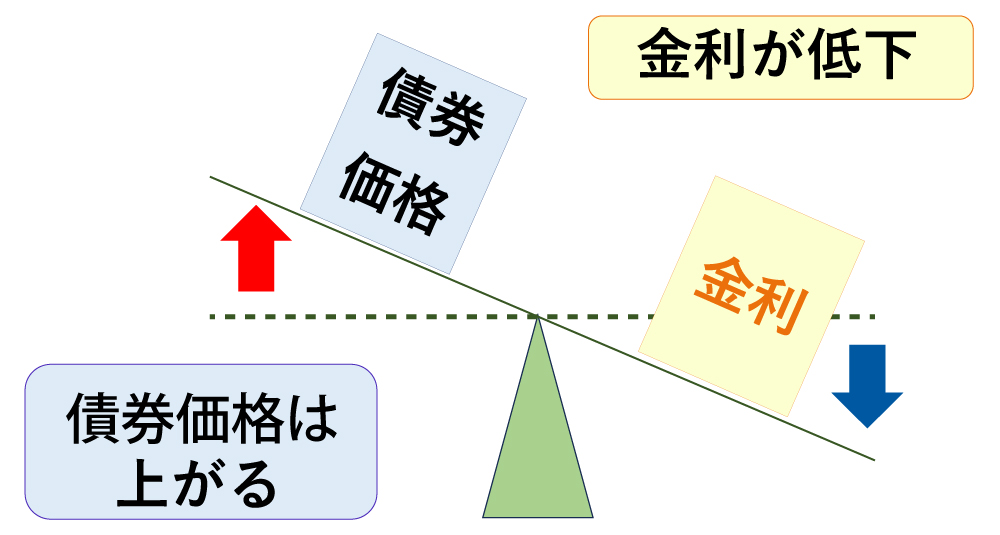

�����̒ቺ�͍����i�̏㏸�v��

�����i�Ƌ����͋t���ւ���W�ɂ���܂��B��ʓI�ɋ�����������ƍ����i���㏸����������オ��ƍ����i���������܂��B

�Ⴆ�Τ�s��������ቺ����Ƥ�����N�[�|�����������s�̍��͖��͓I�ȓ����ΏۂƂȂ邽�ߤ���v������������l���オ��܂��B

���ɤ�s��������㏸����Ƥ�V���ɔ��s�������Ɣ�ׂăN�[�|���̒Ⴂ���̉��l�͉����褉��i�͉������邱�ƂɂȂ�܂��B

���������L�͈�ʓI�ȓ��e������������̂ł��褍����i�ͤ���ۂɂ͍��̎���������c�����Ԥ�i�C������ב֑��ꤔ��s�̂̐M�p���ɂ���ď�L�̒ʂ�ɂ͂Ȃ�Ȃ��ꍇ�����邱�Ƃɒ��ӂ��K�v�ł��B

�ȏ�܂��Ĥ���Ƀ[���N�[�|���ɂ�����N�����Ǝc�����ԂƂ̊W���m�F���Ȃ��礋����������邱�Ƃɂ������i�̕ϓ��ɂ��Đ������܂��B

�����E�c���N���ƍ����i�̊W

���L�̕\�͗������Ȃ��[���N�[�|���̍����i�i���_�l(��)�j�������Ă��܂��B

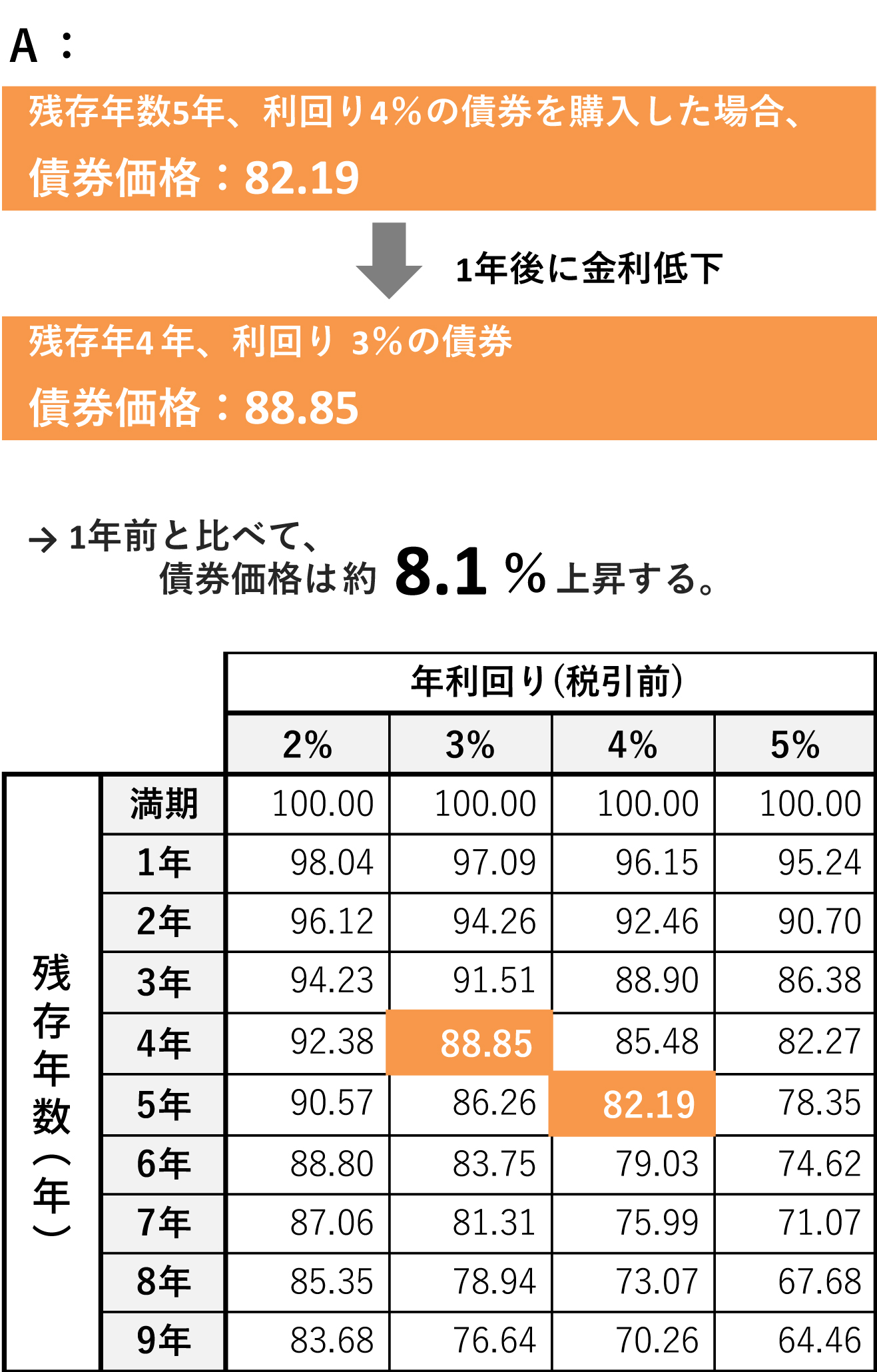

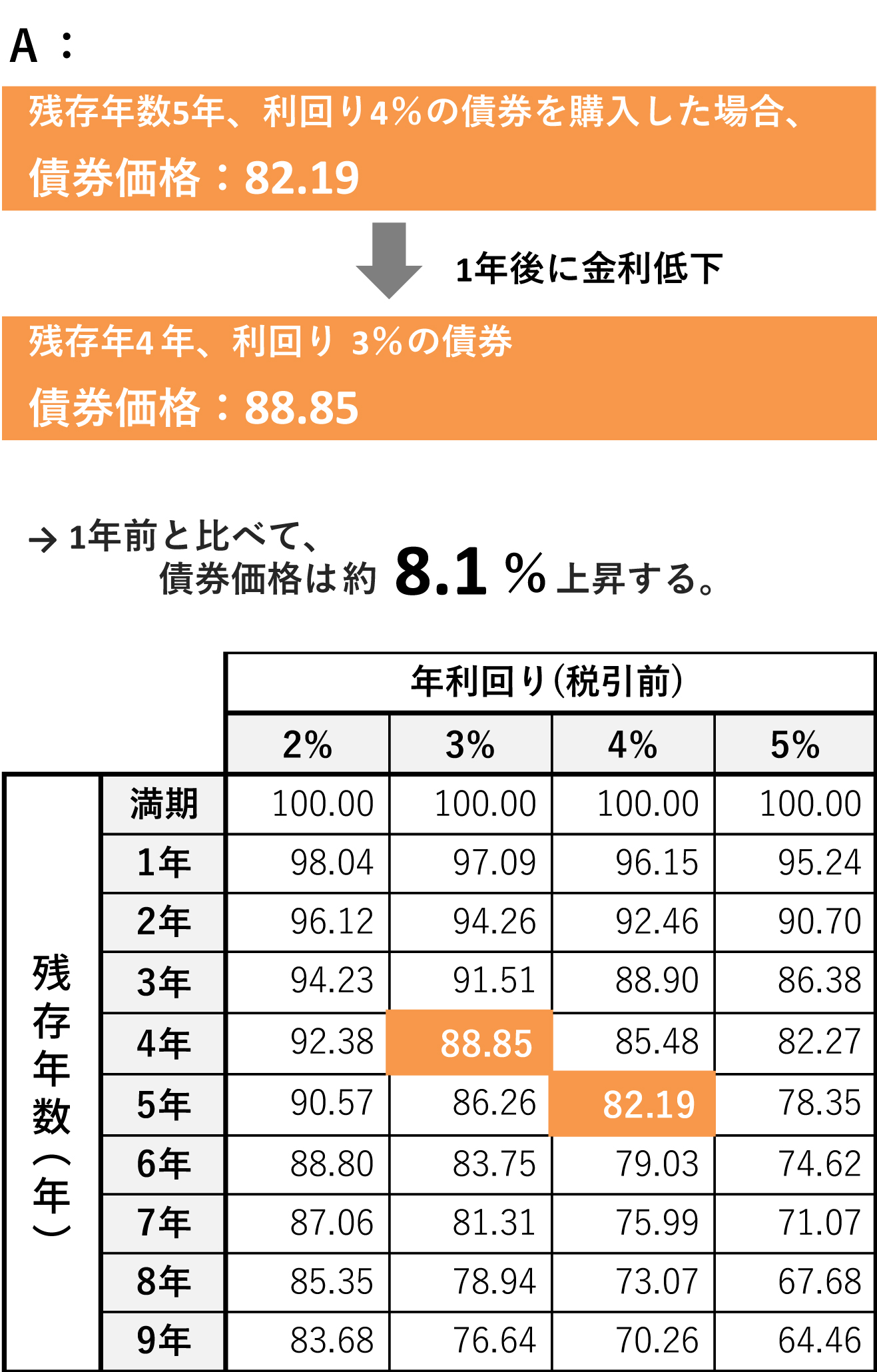

�����ł͋����ቺ�ǖʁi��F���� 4����1�N�� 3���j�ɂ���������i�̕ω��ɂ��čl���Ă݂܂��B

�E���̗� A�ͤ�c���N��5�N������4���̍����w�����1�N��ɋ������ቺ���Ă����P�[�X�ł��B

���_��̍����i�͖�8.1���㏸���邱�ƂɂȂ�܂��B

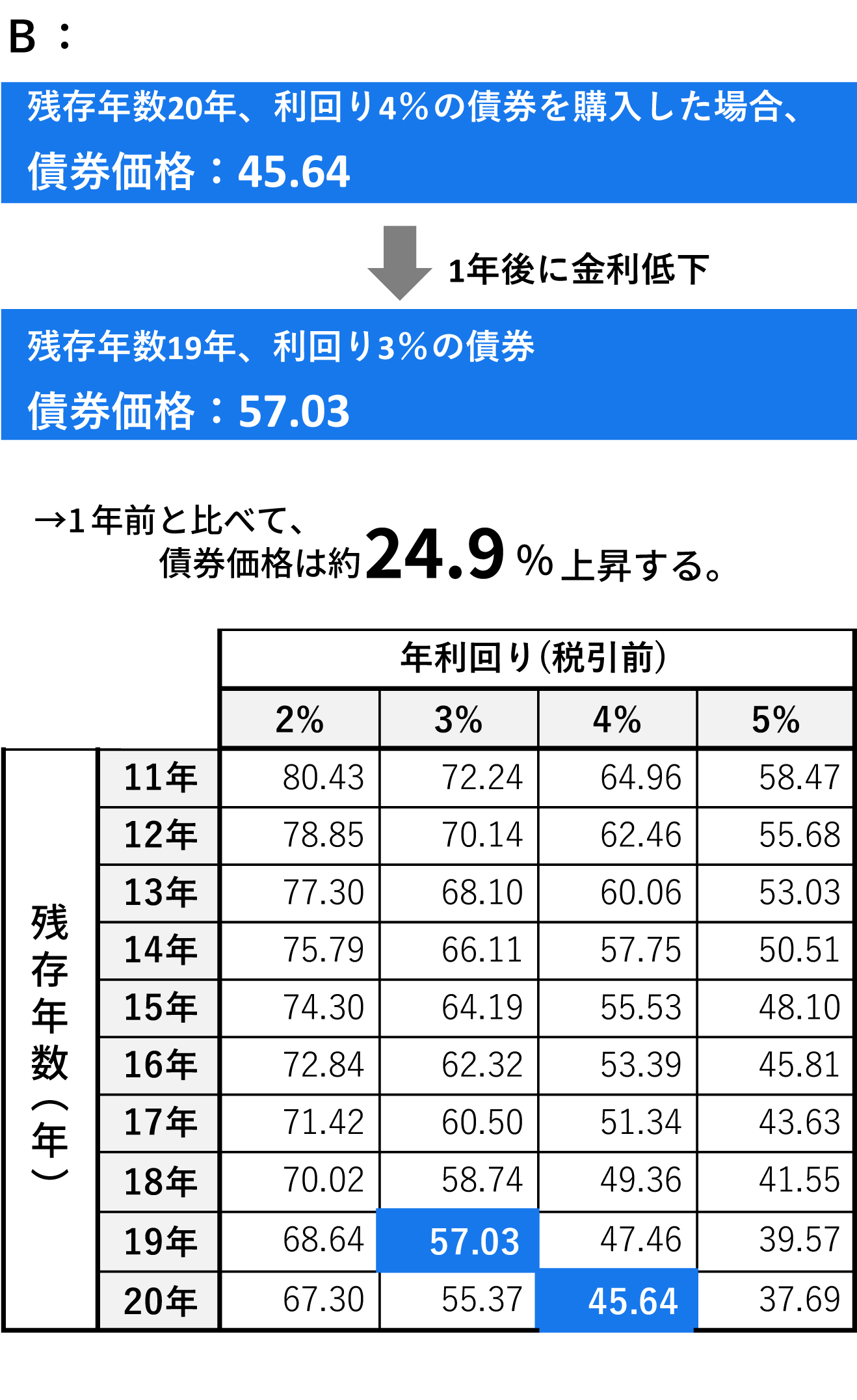

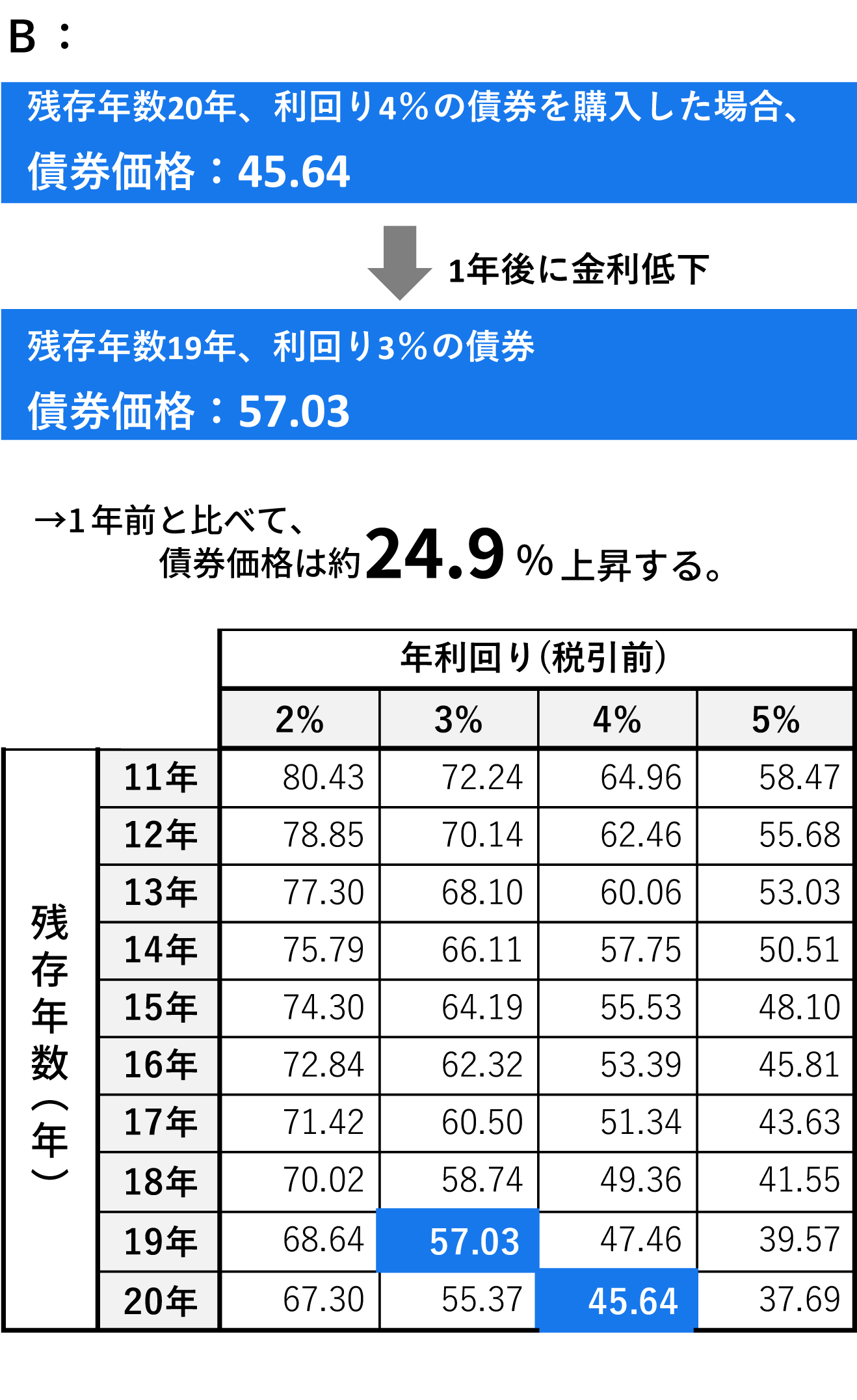

���̕ω����ͤ�c���N�����������قǑ傫���Ȃ�X��������܂��B

�E���̗� B�ͤ�c���N��20�N������4���̍����w�����1�N��ɋ������ቺ���Ă����P�[�X�ł��B

���̏ꍇ�̗��_��̍����i�͖�24.9���㏸���邱�ƂɂȂ�܂��B�܂褋����ቺ�ǖʂł͎c���N���̒��������w�������������i�㏸�̉��b���Ղ����Ƃ�������܂��B

�y�[���N�[�|���z �����Ǝc���N�������ƂɎZ�o���������i�\�i���_�l�j

(��) ��L�̕\�͗����E�c���N���ƍ����i�Ƃ̊W����₷���������邽�߂ɍ쐬�������̂ł��褂����܂ł����_��̐��l�ł��B�]���Ĥ���ۂ̍����i�����̒ʂ�ɕϓ����邱�Ƃ�ۏ�����̂ł͂Ȃ���܂��ϓ�������������̂ł�����܂���B���ۂ̍����i�͂���ȊO�̗l�X�ȗv���̉e�����ĕϓ����܂��B�܂���e�V�~�����[�V�����ł͐ŋऎ萔������̑�����ɂ������p������؍l�����Ă���܂���B�����i�͈�ʓI�ɤ���_���i���̊���i�ɑ��R�X�g���̔����X�v���b�h�������Ĕ��t���i�Ɣ��p���i�����肳��܂��̂Ť���t���i�Ɣ��p���i�͈قȂ鉿�i�ƂȂ�܂��B

�ăh��/�~

�ăh��/�~ ���[��/�~

���[��/�~ ���h��/�~

���h��/�~ �p�|���h/�~

�p�|���h/�~ NZ�h��/�~

NZ�h��/�~ �J�i�_�h��/�~

�J�i�_�h��/�~ ���V�A����[�u��/�~

���V�A����[�u��/�~ �u���W������A��/�~

�u���W������A��/�~ �g���R�����/�~

�g���R�����/�~ ���L�V�R��y�\/�~

���L�V�R��y�\/�~ �C���h����s�[/�~

�C���h����s�[/�~�o��:�e��������s

��2026/02/27�@8��50�����_

�c�����Ԃ������č������戵��

���Ђłͤ��������������p�������V�i���I��������ł��褒������I�Ȏ��_�ɗ��ĂΤ�c�����Ԃ������ăh�������̓��������������Ă���ƍl���Ă��܂��B �܂�����̒��łकč����{�i�č������ȁj�����s����č����ͤ���i�t�@�ւ��獂���M�p�i�t���t�^�����ȂǤ���ɍ����M�p�͂�L���Ă��邾���łȂ���s��K�͂��傫���������������_�����͓I�ł���ƍl���Ă��܂��B

���������N���b�N����Ƥ�ڍ�ʂ����������܂��B

���w���P���ͤ2026/2/27���_�ɂ����邲�Q�l�P���ɂȂ�܂�����ۂ̍w���P���͂�����X�܂ł��m�F���������

���w���P���ͤ������s�ɌW���p���̑��̔�p�����܂܂ꂽ����q�l�����Ђ���X������ōw�������ꍇ�̒P���ƂȂ�܂��

JTG�،��Ŏ戵���̕č����i�����j

| ������ | ���ғ� �i�����j | �c������ | �Q�l�����/�N (�ň��O�����) | �w���P�� |

|---|---|---|---|---|

| ����i�X�g���b�v�X�j | 2054�N5��15�� | 28�N2���� | 4.67% 2026/2/27���_ | 27.18 |

| ����� 4.75% | 2053�N11��15�� | 27�N8���� | 4.49% 2026/2/27���_ | 103.95 |

| ����� 4.125% | 2053�N8��15�� | 27�N6���� | 4.51% 2026/2/27���_ | 93.85 |

| ����� 3.625% | 2053�N5��15�� | 27�N2���� | 4.54% 2026/2/27���_ | 85.77 |

| ����i�X�g���b�v�X�j | 2053�N5��15�� | 27�N2���� | 4.70% 2026/2/27���_ | 28.21 |

| ����i�X�g���b�v�X�j | 2052�N5��15�� | 26�N2���� | 4.71% 2026/2/27���_ | 29.46 |

| ����i�X�g���b�v�X�j | 2049�N5��15�� | 23�N2���� | 4.71% 2026/2/27���_ | 33.93 |

| ����� 3.0% | 2048�N8��15�� | 22�N6���� | 4.54% 2026/2/27���_ | 78.44 |

| ����i�X�g���b�v�X�j | 2047�N2��15�� | 21�N0���� | 4.66% 2026/2/27���_ | 38.04 |

| ����� 2.875% | 2045�N8��15�� | 19�N6���� | 4.48% 2026/2/27���_ | 79.31 |

| ����i�X�g���b�v�X�j | 2044�N5��15�� | 18�N2���� | 4.59% 2026/2/27���_ | 43.75 |

| ����� 4.375% | 2043�N8��15�� | 17�N6���� | 4.35% 2026/2/27���_ | 100.19 |

| ����� 3.875% | 2043�N5��15�� | 17�N2���� | 4.36% 2026/2/27���_ | 94.11 |

| ����i�X�g���b�v�X�j | 2041�N2��15�� | 15�N0���� | 4.34% 2026/2/27���_ | 52.61 |

�y�Ɛӎ����z

- �{�y�[�W�͏���ړI�Ƃ��ē��Ђ��쐬�������̂ł��B�{�����͓������U������̐�������ړI�Ƃ�����̂ł͂���܂���B

- �{�y�[�W�ͤ�M���ł���ƍl��������Ɋ�Â��č쐬���ꂽ���̂ł�������Ђ͂��̐��m������S����K������ۏ�����̂ł͂���܂���B

- �{�y�[�W�Ɋ�Â��������s�������ʤ���炩�̑��Q�����������ꍇ�łओ��Ђ͗��R�̔@�����킸�ӔC���܂���B

- �{�y�[�W�̓��e�͍쐬�����_�i2025�N10��30���j�̂��̂ł��褏����\���Ȃ��ύX����邱�Ƃ�����܂��B

- �{�y�[�W�̎��O�̏����Ȃ���{�����̑S���������͈ꕔ�����p�܂��͕�����]�����ɂ��g�p���邱�Ƃ��ւ��܂��B

�@������ɂ������Ă̂����ӎ���

- �O���č��̂�����ł́u�O���،���������v�̊J�݂��K�v�ƂȂ�܂����A�����J�ݔ�p�E�Ǘ����͖����ł��B

- �O���č����W�E���o���ɂ��A�܂��͓��ЂƂ̑��Ύ���ɂ��w������ꍇ�́A�w���Ή��݂̂����x�������������܂��B

- �����̂����A���t�̂�����ɂ������ẮA�o�ߗ����̎�������������ꍇ������܂��B

- �O���č��̔������ɂ�����~�݂ƊO�݂���������ۂɂ́A�O���ב֎s��̓����܂��ē��Ђ����肵���בփ��[�g�ɂ����̂Ƃ��܂��B

- �~���ό^���̔����A����ї����E���ҋ��̌��ς́A�S�ĉ~�݂ł̂��戵���ƂȂ�܂��B

- �O���č����W�E���o���ɂ��w�����ꂽ�ꍇ�A�y�ѓ��ЂƂ̑��Ύ���ɂ��w���܂��͔��p���ꂽ�ꍇ�A�����Ƃ��Ė�肪����������̎�����͂��ł��܂���B

- �O���č��̂�����̓N�[�����O�I�t�̑Ώۂɂ͂Ȃ�܂���B

- ���Ђɂ����Ĕ̔��������܂����O���č��̉��i��ɂ��܂��ẮA���Ђɂ��⍇�����������B

�@�O���č��̃��X�N�ɂ���

���Z���i�s��ɂ����鑊�ꂻ�̑��̎w�W�ɂ�����ϓ��Ȃǂɂ�葹���������邨���ꂪ����܂��B

- �O���č��̎s�ꉿ�i�́A��{�I�Ɏs��̋��������̕ω��ɑΉ����ĕϓ����܂��B�������㏸����ߒ��ł͍����i�͉������A�t�ɋ������ቺ����ߒ��ł͍����i�͏㏸���邱�ƂɂȂ�܂��B���������āA���ғ����O�Ɋ�������ꍇ�ɂ͎s�ꉿ�i�ł̔��p�ƂȂ�܂��̂ŁA���p����������ꍇ������܂��B�܂��A�s����̕ω��ɂ�藬�����i�������j���������Ⴍ�Ȃ����ꍇ�A���p���邱�Ƃ��ł��Ȃ��\��������܂��B

- ���������́A�e���̒�����s�����肷�鐭������A�s������̐����i�Ⴆ�A���ɔ��s����Ă�����̗��ʗ����j����Z�@�ւ̑ݏo�������̕ω��ɑΉ����ĕϓ����܂��B

- �O���č��́A�ב֑���i�~�݂ƊO�݂̌����䗦�j���ω����邱�Ƃɂ��A�ב֑��ꂪ�~���ɂȂ�ߒ��ł͊O���č����~�݊��Z�������l�͉������A�t�ɉ~���ɂȂ�ߒ��ł͊O���č����~�݊��Z�������l�͏㏸���邱�ƂɂȂ�܂��B���������āA���p�����邢�͏��Ҏ��̈ב֑���̏ɂ���Ă͈ב֍����������邨���ꂪ����܂��B

- �ʉ݂̌����ɐ������t����Ă���ꍇ�́A���������~�݂������邱�Ƃ�����ł��Ȃ��ꍇ������܂��B

���̔��s�҂܂��͌������̎x���̕ۏ؎҂̋Ɩ��܂��͍��Y�̏̕ω��Ȃǂɂ���đ����������邨���ꂪ����܂��B

- �O���č��̔��s�҂�A�O���č��̌������̎x������ۏ��Ă���҂̐M�p�ɕω����������ꍇ�A�s�ꉿ�i���ϓ����邱�Ƃɂ���Ĕ��p����������ꍇ������܂��B

- �O���č��̔��s�҂�A�O���č��̌������̎x������ۏ��Ă���҂̐M�p�̈������ɂ��A���{�◘�q�̎x�����̒�؎Ⴕ���͎x���s�\�̔������͓���ɂ�錳�{�̍팸�����Ȃ���郊�X�N������܂��B

�Ȃ��A���Z�@�ւ����s������́A�M�p���������Ĕj�]�̂����ꂪ����ꍇ�Ȃǂɂ́A���s�҂̖{�����ݒn���̔j�]�������x���K�p����A���ǂ̊ē����̌����ŁA�����ʂɏ]���Č��{�◘�q�̍팸�⊔���ւ̓]�������s����\��������܂��B�������A�K�p����鐧�x�͔��s�҂̖{�����ݒn���ɂ��قȂ�A�܂�����ύX�����\��������܂��B - �O���č��̂����A��v�Ȋi�t�@�ւɂ��u���@�I�v�f�������v�Ƃ����i�t���Ȃ���Ă�����̂ɂ��ẮA���Y���s�ғ��̐M�p�̈������ɂ��A���{�◘�q�̎x������������A�x���s�\�������郊�X�N�̒��x�͂�荂���ƌ����܂��B

- ��v�Ȋi�t��Ђɂ��u���@�I�v�f�������v�Ƃ����i�t�i�����s�K�i�i�t�j���Ȃ���Ă�����i�����s�K�i�i�t���j�ɂ��ẮA���Y���s�̂܂��͖{���̏��ҋ��y�ї��q�̎x������ۏ��Ă���҂̐M�p�̈������ɂ��A���ҋ��◘�q�̎x��������A �x���s�\�������郊�X�N�̒��x���A�����K�i�i�t���̂���ʂ̊i�t����t�^���ꂽ���Ɣ�ׂ�荂���ƌ����܂��B

���̔��s�ғ��܂��͓��Y�ʉݓ��̋A�����鍑��n��̐�������ьo�Ϗ̕ω��A�@�߁E�K���̕ύX�Ȃǂɂ���đ����������邨���ꂪ����܂��B

- �O���č��̔��s�ҁA�ۏ؉�Ђ������͓��Y�ʉݓ��̋A�����鍑��n��A�܂��͎���s��̋A�����鍑��n��̐����E�o�ρE�Љ��̕ω�����і@�߁E�K�����̕ύX�₻���Ɋւ���O���]���̕ω��A�V�ϒn�ٓ��ɂ��A�O���č��̉��i���ϓ����邱�Ƃɂ���đ����������邨�����A�������n�����������A���邢�͕s�\�ɂȂ邨���ꂪ����܂��B�܂��A�ʉݕs�����ɂ��啝�Ȉב֕ϓ����N����A�~�݂ւ̌��������������A���邢�͂ł��Ȃ��Ȃ邨���ꂪ����܂��B

������������ۂ́A�K���_������O��t���ʓ����悭���ǂ݂��������A�����g�̔��f�ł��\�����݂��������B

�@���o�^�i�t�ɂ���

�z�[���y�[�W��Ŏg�p����Ă���i�t���ɂ��āA�M�p�i�t�t�^�҂ł���u���[�f�B�[�Y�E���[�e�B���O�X�iMoody's�j�v�A�uS&P�O���[�o���E���[�e�B���O�iS&P�j�v �A����сu�t�B�b�`�E���[�e�B���O�X�iFitch�j�v �͋��Z���i����@��66����27�̓o�^���Ă���܂���B���o�^�i�t���Ɋւ��闯�ӓ_�ɂ��܂��ẮA���o�^�i�t�Ɋւ���������������������B

![�c�����Ԃ������č����������b�g�Ƃ́H�` �ċ��Z����̓]���ŖK���u�ăh�������ւ̓����^�C�~���O�v�`](https://www.jtg-sec.co.jp/bond/contents/img/contents/usd/main-pc-usd1.jpg)

![�c�����Ԃ������č����������b�g�Ƃ́H�` �ċ��Z����̓]���ŖK���u�ăh�������ւ̓����^�C�~���O�v�`](https://www.jtg-sec.co.jp/bond/contents/img/contents/usd/main-sp-usd1.jpg)